2019年06月11日-电子装联一体化发展,显示模组装备提供增长动能

文章出处:long8股份 责任编辑:long8股份 阅读量:- 发表时间:2019-06-11

标签:

电子装联设备增长稳定,光电模组设备成长可期

文章出处:天风证券 责任编辑:天风证券 发表时间:2019-06-11

新老业务协同发展,业绩稳定增长

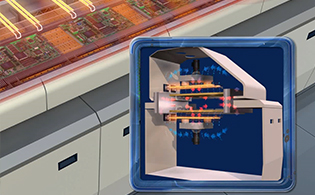

公司的传统业务为电子整机装联设备,2016年将产品领域延伸到光电模组生产设备。2018年,公司实现5.9亿营收,同比增长23.64%;归属于上市公司股东的净利润为9,097.83万元,同比增长13.25%。其中,电子整机装联设备实现销售收入4.8亿元,同比增长7.34%;光电模组生产设备实现销售收入9,096.91万元,同比增长658.33%。光电模组收入2018年占公司整体销售收入15.40%,比2017年增长了516%。

优化产品性能,推动新品研发,巩固电子装联设备行业龙头地位

国内电子整机装联设备行业竞争状况呈现两级分化格局,公司为国内电子焊接设备行业龙头企业。1)在电子焊接设备方面,公司推行精益化生产,对电子焊接类设备进行性能优化和智能升级,提升市场竞争力。2018年,在下游行业增速放缓的情况下,电子焊接设备业务仍然实现了6.62%的增长率;2)在AOI检测设备方面,公司将大数据及人工智能引入到AOI检测设备的应用,积极拓展光电检测类设备的应用领域,自2016年以来公司AOI检测设备高端机型获得市场认可,收入逐年增长。

生物识别和摄像头模组生产设备助力打开光电市场

受益于全面屏手机的兴起和普及以及3C电子领域多摄像头市场的蓬勃发展,2018年,公司生物识别模组生产设备和摄像头模组生产设备表现突出,得到行业认可,并被下游主流客户采购,分别实现销售收入1,269.64万元和7,342.98万元,进一步提升了公司整体业绩。

OLED柔性屏相关3D贴合设备打破国外技术垄断,迎来国产替代拐点

公司突破了OLED柔性屏相关3D贴合设备开发瓶颈,完成了3D-Lami贴合设备样机生产,并且已经确定为绵阳京东方第6代AMOLED(柔性)生产线项目的中标方,两次中标金额合计为人民币17018.75万元,占公司去年营业收入的28.81%,中标项目签订正式合同并顺利执行后,将会对未来经营业绩产生积极影。

盈利预测

我们预测公司2019/2020/2021年归母净利为141.52/176.40/211.56百万元,对应PE为25.52/20.48/17.07倍,给予公司目标价15.6元,“买入”评级。

风险提示:下游电子制造业不景气,行业竞争加剧,业绩增长不达预期